私が税理士試験の勉強を始めたのは2007年の夏だったと思う。

最初に取り組んだのが消費税法で、翌年の北京五輪の年に初めて受験した。

当時は消費税の税率が5%の時代で、また受験申込をしに行った東京国税局は大手町にあった。(現在は築地にある)

受験申込には手数料が必要だが、税理士試験の場合は独特で、受験手数料相当額の収入印紙を受験申込書に貼るのである。

これが、私の収入印紙との初めての出会いだった。

収入印紙とは

収入印紙とは、主として国に対する税金(印紙税や登録免許税など)や手数料を支払う目的で発行される証票である。

収入印紙は国に対する支払いだが、地方公共団体への支払いには収入証紙が用いられる。

収入印紙は、印紙税法に規定される課税文書を作成した場合に必要となる。

課税文書は、印紙税法別表第1の課税物件表に列挙される文書で、契約書や約束手形など20種類あり、この物件表に掲げられてない文書には印紙税は課税されない。

印紙税の納税義務は、課税文書を作成したときに発生し、その納税義務者は課税文書の作成者となる。

また、一つの課税文書を2人以上の者が共同して作成した場合(売買契約書など)、2人以上の者は連帯して印紙税を納める義務を負うことになる。

印紙税の税率

印紙税の税率は、契約書や領収書などのように文書に記載された金額により金額が変わるものと、定款や預金証書などのように文書1通または1冊について定額としてるものに区分される。

また契約書でも記入金額の記載のないものや合併契約書などは定額となっている。

不動産取引についての印紙税額は以下のとおり。

この場合だと、取引金額が大きくなるほど印紙税額も大きくなっていく。

取引金額が大きいということは、当事者たちにそれだけ税を負担する力、すなわち担税力があることを認め、課税してくるのである。

課税文書

課税文書は、印紙税が必要な文書のことである。

課税文書は20種類ある。

| 第1号文書 | 不動産の譲渡 地上権又は土地の賃借権の設定又は譲渡 消費賃借 運送に関する契約書 |

| 第2号文書 | 請負に関する契約書 |

| 第3号文書 | 約束手形または為替手形 |

| 第4文書 | 株券、出資証券もしくは社債券 投資信託、貸付信託もしくは特定目的信託の受益証券 |

| 第5号文書 | 合併契約書、吸収分割契約書、新設分割計画書 |

| 第6号文書 | 定款 |

| 第7号文書 | 継続的取引の基本となる契約書 |

| 第8号文書 | 預貯金証書 |

| 第9号文書 | 貨物引換証、倉庫証券、船荷証券 |

| 第10号文書 | 保険証券 |

| 第11号文書 | 信用状 |

| 第12号文書 | 信託行為に関する契約書 |

| 第13号文書 | 債務の保証に関する契約書 |

| 第14号文書 | 金銭又は有価証券の寄託に関する契約書 |

| 第15号文書 | 債権譲渡又は債務引受けに関する契約書 |

| 第16号文書 | 配当金領収書、配当金振込通知書 |

| 第17号文書 | 金銭または有価証券の受取書 |

| 第18号文書 | 預貯金通帳 信託行為に関する通帳 銀行もしくは無尽会社の作成する掛金通帳 生命保険会社の作成する保険料通帳 生命共済の掛金通帳定款 |

| 第19号文書 | 第1号、第2号、第14号又は第17号文書により証されるべき事項を付け込んで証明する目的をもって作成する通帳 |

| 第20号文書 | 判取帳 |

上記の第1号文書から第20号文書のすべてが印紙税が必要というわけではない。

印紙税法では非課税文書の規定があり、第1号から第20号に該当する文書であっても、国や地方公共団体と民間が取り交わす契約書等で、国や地方公共団体が作成したものは印紙税の対象とはならない。

また、東日本大震災で被害を受けた人が作成する契約書等も非課税となっている。

仕事をする上で、契約書や領収書、証券や手形など課税文書に該当しそうな書類を発行する場合、20種類のどれに該当するかを調べて、収入印紙を用意しておかないといけない。

領収書の場合

課税文書のなかで、我々に一番身近なのが領収書だと思われる。

領収書とは、代金の受取人が支払者に対して、何らかの対価として金銭を受け取ったことを証明するために発行する証憑書類の一つである。(証憑書類には他に請求書、納品書、見積書、注文書)

領収書は、第17号文書に相当する課税文書なので、収入印紙が必要となる。

ただし、記載された受取金額が5万円未満の場合は、収入印紙は不要である。

次に掲げる表が、貼り付けるべき収入印紙の額である。

領収書に記載された受取金額が5万円以上のものが、収入印紙を必要としている。

ただし、金額の条件以外に収入印紙が不要となる場合がある。

領収書を紙として発行しないときだ。

例えば、銀行振込の場合でメール等により領収書を送信したときである。紙として領収書を発行せず電子的に作成すれば、受取金額5万円超でも収入印紙は不要となる。

また、クレジットカード決済やキャッシュレス決済時に、領収書にこれらが分かる旨を記載しておけば、収入印紙は不要となる。

クレジットカード決済やキャッシュレス決済では、すぐにお金を受領するわけではないので、たとえ書類に領収書の記載があっても、その時点で金銭を受け取った事実がないために収入印紙は不要となるのである。

領収書作成時のポイントは、クレジットカード利用等の記載を忘れないことだ。

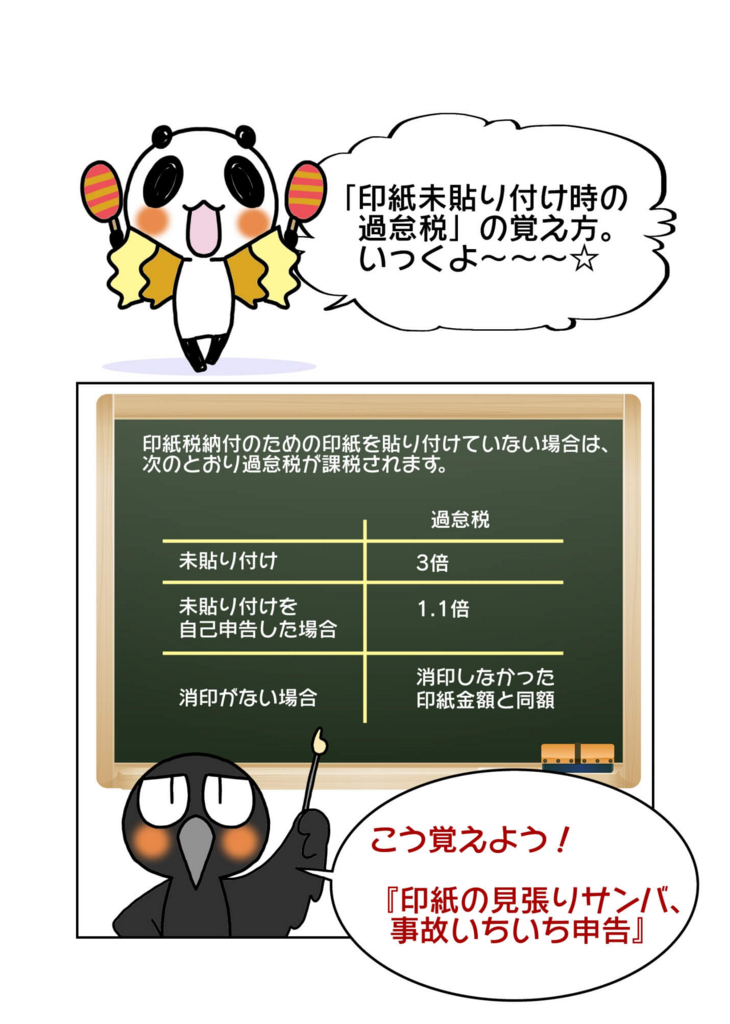

過怠税(かたいぜい)

過怠税は、印紙税に特有の制度である。

印紙税を課税文書作成時までに納付しなかった場合に課せられる。

納付しなかったことによる追徴課税と、課税権の侵害又は侵害を誘発するおそれのある行為に対する制裁の性格を併せもつ負担とされ、故意か過失かは問われない。

・印紙を貼り付けてない場合

原則としてその納付しなかった印紙税額の3倍相当額。ただし税務調査前に、自主的にその不納付を申し出た場合は、不納付額の1.1倍相当額に軽減される。

・印紙不消印の場合

課税文書に印紙を貼った場合は消印をすることとされるが、これをしなかったときは、不消印印紙の額面相当額となる。

歳入における印紙税

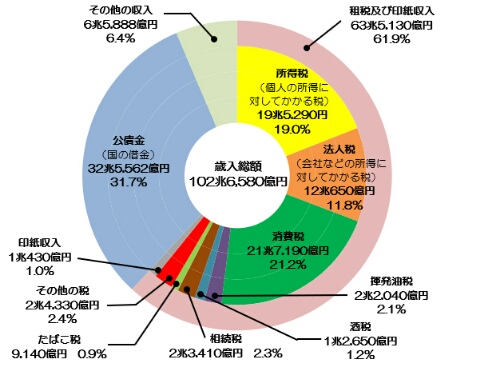

印紙税は経済活動による現金の動きがあったとき、お金のあるところから税金をとるというのが本質だと思われるが、それを全てあわせるとかなり大きな金額になる。

上図は、令和元年度の歳入額の内訳だが、印紙税はなんと1兆円以上ある。

国家にとっては決して軽く扱えない税金であるといえよう。

後記

緊急事態宣言のおかげで仕事は暇になり、また外出もなかなかできないのでブログの更新がしやすくなった。

空気も乾燥しているのか、遠くまで見晴らしがいいようである。