”只より高い物はない”という格言がある。

これは、ただで何かをもらうと、代わりに物事を頼まれたりお礼に費用がかかったりして、かえって高くつくのだ、という意味である。

若干意味は異なるが、税金の世界にもただでモノをもらうとお金がかかる場合がある。

個人から財産を無償でもらった場合にかかってくる贈与税である。

ちなみに法人から財産をもらった場合には、贈与税は課されないが一時所得として所得税はかかる。

個人から個人への無償の財産の移転、すなわち贈与時にかかる税金である贈与税についてみてみよう。

贈与税が存在する理由

贈与税という税金は存在するが、実は贈与税法という法律は存在しない。

贈与税は相続税法のなかで規定されてて、一税法で二税目について規定される特異な法律構成となっている。

相続税は、相続開始時のときに現存する財産についてのみ課税される。

そこで、相続税が課税されると予測される者は、生前に、贈与により相続人等に財産を移転しておけば、相続税の負担を回避することができる。

これを防止するには、生前になされた贈与財産についても何らかの形で課税する必要が生じてくる。

これこそが、贈与税を課税する理由であり、故に贈与税は相続税の補完税であるといわれる。

これが贈与税が相続税法のなかで規定される理由なのだ。

贈与税を納税する者とは

贈与税を納税する者、すなわち贈与税の納税義務者は、個人からの贈与によって財産を得た個人となる。

これを受贈者課税という。

贈与税の課税の仕方としては、贈与した人に課税するやり方(贈与者課税方式)と贈与を受けた人に課税するやり方(受贈者課税方式)とがあるが、相続税において遺産取得者課税が採用されているため、整合性をとる必要からか後者によっている。

贈与税は、あくまで、個人から個人への贈与が課税の対象である。

ところで贈与は何も個人から個人に対してのみに限定されるものではない。

個人から法人や法人から個人への贈与もありうる。

贈与者と受贈者が誰であるかによって課税関係が変わってくるため、これらをまとめると次のようになる。

| 贈与形式 | 贈与者 | 受贈者 |

| 個人から個人 | 課税なし | 贈与税 |

| 個人から法人 | 所得税(譲渡所得) | 法人税(受贈益) |

| 法人から個人 | 法人税 | 所得税(給与または一時所得) |

| 法人から法人 | 法人税 | 法人税(受贈益) |

ここで注意しないといけないのは、金銭以外の贈与の場合、そのモノの時価で財産の譲渡があったものとして扱われることである。

個人から個人は、受け取った方が時価で手に入れたものとされる。

時価というのはかなり曖昧で、明確に法律で定められているわけではなく、通常の取引価額に相当する金額とされている。

個人間贈与以外の3つについては違和感を感じさせる部分がある。上の表の下3つの部分だ。

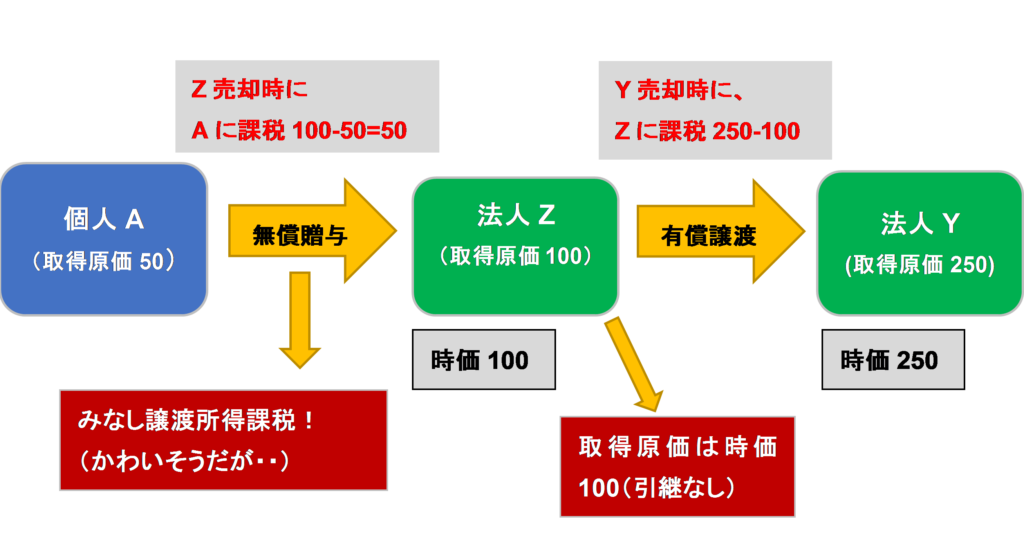

まずは、2段目の個人から法人への贈与である。

もらった法人は実利を得たのだから、課税の対象になるのはある程度納得できるだろう。

問題はタダであげた個人の方である。

無償で財産を渡したのに、時価譲渡したとみなされて課税の対象になってしまうのは、いったいどういうことなのだろう。

これは簡単にいうと課税逃れ対策なのである。

例えば、ある大富豪がいたとして、それを自分で設立した法人に無償で譲渡したとする。

その大富豪が死去して、その親族が設立法人の代表になれば、その財産を相続税等を払うことなく手に入れられるわけだ。

そして法人は基本的には不死だから、その後ずっと課税されることなく子孫に引き継ぐことができてしまうのだ。(財産は法人名義だが)

3段目と4段目は、そもそも法人というのは利益を追求するための存在であり、タダで自分の財産をあげるなどという非合理的な行為はしないという観点より課税の対象となっているのである。

贈与税の課税財産

贈与税の課税財産は、贈与によって受贈者が得た財産である。

これは、民法上の贈与により取得した「本来の贈与財産」と、実質的に贈与により取得したとみなされる「みなし贈与財産」からなっている。

本来の贈与とは、簡単にいうと無償(タダ)で財産を与えることだ。

では、みなし贈与とは何かというと、無償で財産を渡してはいないが、ほぼ無償贈与と変わらないものをいう。

主な例をあげてみる。

| 低額譲渡 | 著しく低い価格での譲渡 時価の80%未満が目安 |

| 債務免除益 | 借金を払わなくてOKしてもらう場合 借金を誰かに肩代わりしてもらう場合 |

| 生命保険金 | 自分が保険料を払ってない生命保険金を受けとる場合 ただし死亡保険金は相続税の対象 |

| 住宅ローン | 夫婦で住宅ローンの支払しても所有権が片方のみの場合 |

また、財産の贈与があっても贈与税が課税されない非課税財産というものもある。

| 法人からの贈与により取得した財産 | 贈与税非課税も所得税課税 |

| 扶養義務者相互間の生活費または教育費 | 配偶者 父母 祖父母 子 孫 兄弟姉妹 どうしの当該贈与 |

| 宗教・慈善・学術などの公益目的の事業者 彼等が取得した財産 | その公益事業に使用される |

| 公職選挙法適用の選挙で取得した金銭等 | 公職選挙法の規定で報告 |

| 条例による心身障害者共済制度 これに基づく給付金の受給権 |

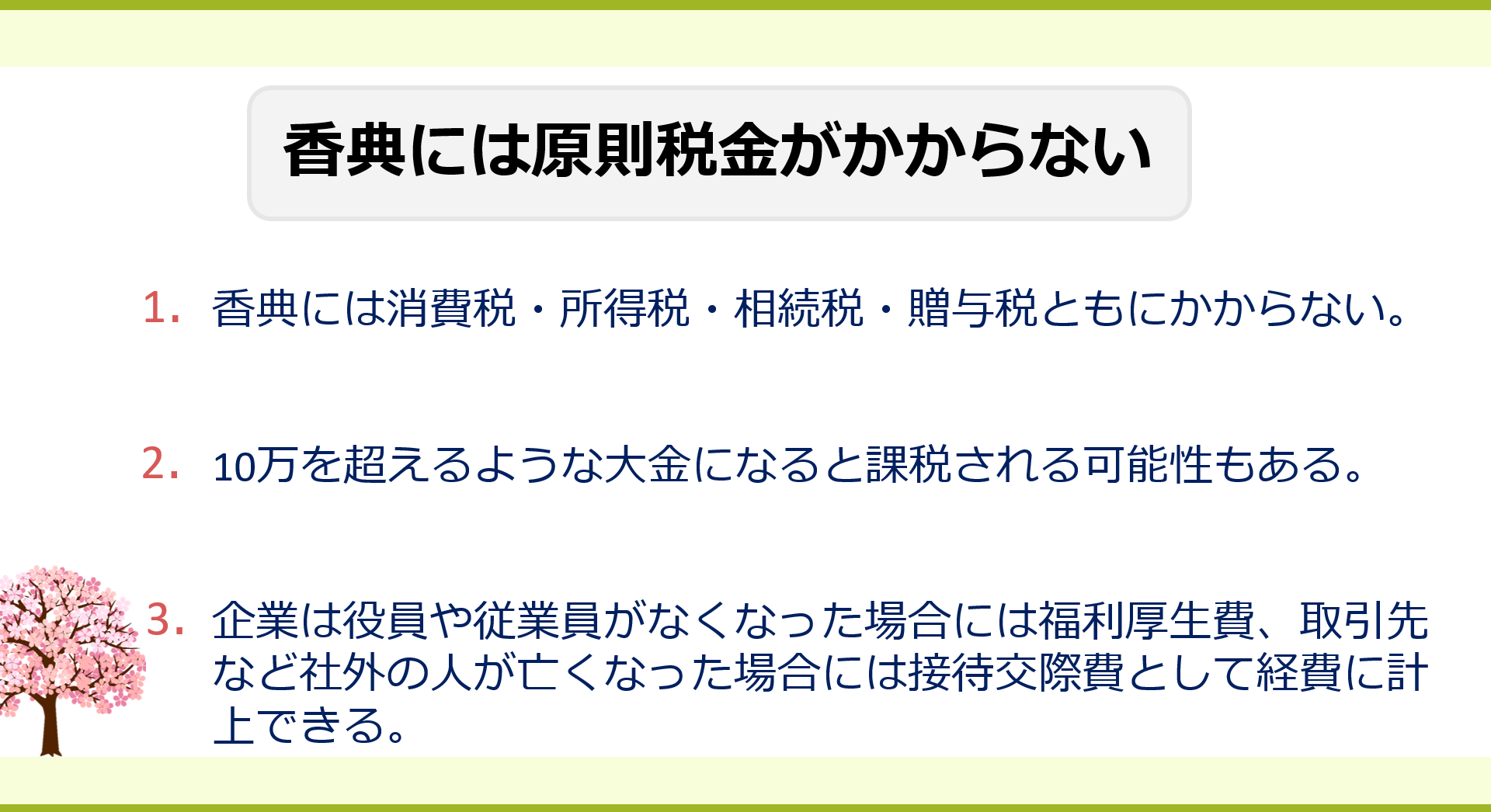

上記の他に、個人から受ける香典、花輪代、年末年始の贈答、祝物、見舞いなどの金品で、社会通念上相当であると認められるものも贈与税非課税である。

贈与というと奨学金を思い浮かべそうだが、こちらは所得税の対象である。(所得税非課税となる)

ここで低額譲渡における時価とはいったいいくらなのかという疑問が湧いてくる。

時価とは、不特定多数の人々で自由な取引が行われる場合に通常成立すると認められる価額のことだ。

重要なのは、金額そのものではなく、取引当事者間の関係と、取引の金額がどのように決められたのか、という2点にある。

親子間やグループ企業間など、価格を自由に自分達で決めて取引できる場合は、税金計算において要注意といえよう。

贈与税の課税価格と税額計算

贈与税の課税価格は、その年中において贈与により取得した財産の合計額である。(暦年課税)

贈与税額の計算は、1年間に得た贈与財産の価額の合計額から、基礎控除額(110万円)と配偶者控除(婚姻期間20年以上で居住用不動産またはその取得のための金銭の贈与があるときで最高2,000万円)を控除したあとの金額に、10%~55%の超過累進税率を乗じて計算した金額となる。

ただし、国外の財産を贈与により取得したとき、当該外国で贈与税に相当する税が課されている場合には、その分の税額控除が認められている。

なお、贈与でも、父母や祖父母など(直系尊属)から、その贈与を受けた年の1月1日において20歳以上の子や孫への贈与については、特例贈与財産として上の表の右側の税率が適用される。

それ以外の贈与は一般贈与財産として左側の税率の適用となる。

課税価格の計算から贈与税の納付税額までの計算過程は以下のようになる。

・第1段階(課税価格の計算)

本来の贈与財産+みなし贈与財産-非課税財産=課税価格

・第2段階(贈与税額の計算)

その年に贈与された財産の課税価格の合計額-配偶者控除額-基礎控除額(110万円)=控除後の課税価格(千円未満の端数切捨て)

控除後の課税価格×累進税率-外国税額控除=納付すべき贈与税額(100円未満の端数切捨て)

上記の計算過程を観察すると、年間の贈与が110万円までならば贈与税はかからないし申告の必要もない。

こうなると毎年110万円贈与し続ければ大きな節税効果が得られる。

ただし、こも毎年の贈与にも注意点がある。

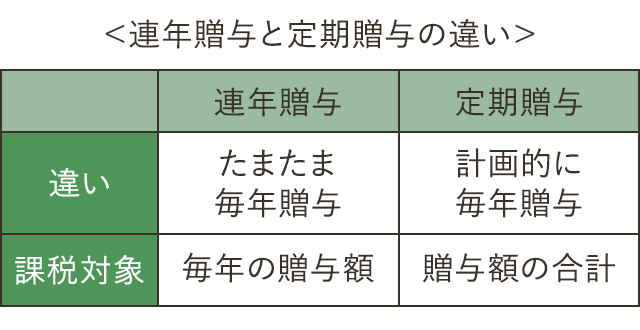

毎年同じ金額を贈与し続けると定期贈与とみなされて、年間の贈与額が110万以下であっても贈与税が課税されてしまう場合がある。

これは、毎年の贈与が定期贈与に該当していた場合である。

定期贈与とは、毎年一定の金額を贈与することが決まっている贈与のことだ。

例えば1,000万円を100万円ずつ分けて毎年贈与するという取り決めをして、贈与を行っている場合は、その取り決めをした年に「定期金に関する権利」の贈与を受けたとして、贈与額の合計に対して贈与税が課税される。

これに対して、単に毎年贈与を行うことを連年贈与という。

この連年贈与と定期贈与と何が違うのかというと、「たまたま毎年贈与を行っていた」のか「予め取り決めがあって毎年贈与を行っていた」のかである。

毎年の贈与を定期贈与とみなされると非常に不利である。

贈与する金額や時期を毎年同じにしないで、単発の贈与が発生しているようにするのが有利であろう。

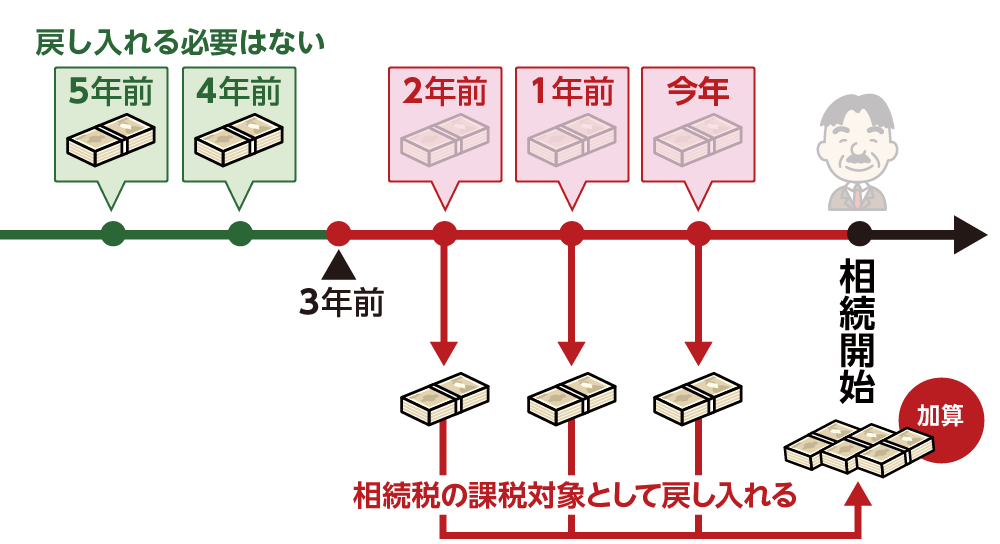

生前贈与加算

死亡前3年以内に故人から相続人が贈与を受けていた場合、相続人の相続税額の計算にその3年間の贈与額も加算しないといけない。

これを生前贈与加算という。

上図からも分かるが、亡くなる直前に相続財産を減らすために生前贈与を行っても相続財産に贈与分を含めて相続税を計算することになる。

死亡前3年以内の贈与であれば、贈与税の有無にかかわらず生前贈与加算として加算される。

贈与税の基礎控除額は110万円なので、年間110万円以下の贈与であれば贈与税は課税されない。

しかし、死亡前3年以内の贈与で110万円以下であっても生前贈与加算の対象となってしまう。

「例外のない規則はない」ということわざがあるが、生前贈与加算にも対象外となる贈与がある。

⓵贈与税の配偶者控除が適用された贈与

婚姻期間が20年以上の夫婦間で居住用不動産や不動産取得資金の贈与が行われた場合、2,000万円までが非課税となる。(贈与税の配偶者控除)

この非課税となった金額については生前贈与加算の対象外となる。

⓶住宅取得等資金の非課税額

直系尊属(親や祖父母)から贈与を住宅取得等資金のうち、非課税の適用を受けた部分の金額。

⓷直系尊属から一括で贈与を受けた教育資金のうち、非課税の適用を受けた部分の金額。

⓸直系尊属から一括で受けた結婚・子育て資金のうち、非課税の適用を受けた部分の金額。

⓹相続財産を取得しない人が受けた贈与財産は対象外。

もともと相続人でない場合や、相続を放棄した場合などが相当する。

⓺相続時精算課税の適用を受ける場合の贈与財産。

相続時精算課税は後ほど説明するが、最初から相続ありきの生前贈与は相続税の計算が若干異なっている。

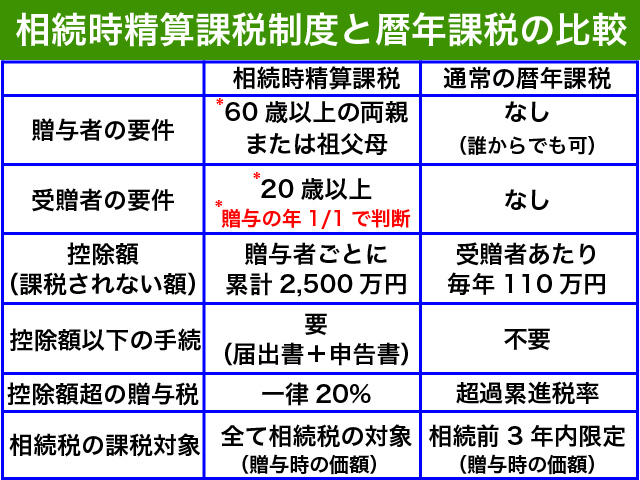

相続時精算課税制度

通常の贈与課税とは別に、相続時精算課税制度という生前贈与を円滑にする制度がある。

贈与税は、相続税の補完的な立ち位置にある税金だが、相続税法の枠組みでは、両者を二重課税排除の観点から別々に課税することとしている。

しかし、これの例外として、生前においていったん贈与税を支払っておき、相続時に相続税からこれを差し引いて精算するのが相続時精算課税制度である。

具体的には、贈与者(贈与年の1月1日において60歳以上の者)の推定相続人である直系卑属および孫のうち、贈与を受けた年の1月1日において20歳以上である者が対象で、通常の贈与税課税に代えて相続時精算課税制度を選択した場合には、2,500万円を控除した後の金額に一律20%を乗じて計算した金額が税額となる。

そして相続時に、その贈与により取得した財産の価額と相続または遺贈により取得した財産の価額との合計額を課税価格として計算した相続税額から、この制度を適用してすでに納付した贈与税額相当額を控除した額をもって、その相続税額とするのである。

贈与税の特例

贈与税については以下のような特例がある。

①配偶者控除の特例

婚姻期間20年以上の夫婦の間で、居住用不動産または居住用不動産取得のための資金の贈与があった場合には、贈与税の申告をすることにより基礎控除額110万円の他に2,000万円を控除できる制度。(合計2,110万円)

同じ配偶者からの贈与については一生に一度だけ適用される。

⓶住宅取得等資金の贈与の特例

父母や祖父母など直系尊属から住宅取得等の資金の贈与を受けた場合、一定の要件を満たせば贈与者が60歳未満であっても相続時精算課税の適用が受けられる。

また、暦年課税の場合は110万円の基礎控除、相続時精算課税の場合は2,500万円の特別控除に加えて、住宅取得等資金特別控除を受けることができる。

この特例は、時限立法である租税特別措置法の規定で種々の条件がしばしば変更されるので、私にはその全貌が把握できていない。

⓷その他の特例

直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税(受贈者ごとに1,500万円限度)。

直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税(受贈者ごと1,000万円限度)。

どちらも租税特別措置法の規定である。

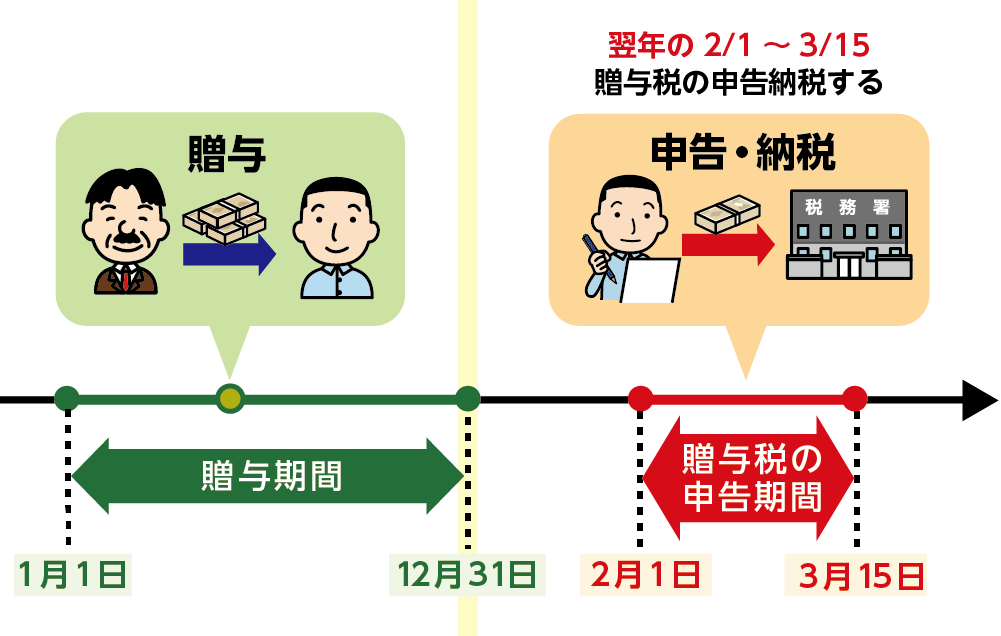

贈与税の申告・納付

贈与税も相続税と同様に申告納税制度を採っており、申告書は、贈与を受けた年の翌年の2月1日から3月15日までに、受贈者の所轄税務署長に提出し、同時に贈与税を納付する。

所得税の申告期間(2月16日~3月15日)より少し長いのが特徴だ。

また、相続税と同様に延納制度は認められているが、物納は認められていない。

後記

まん延防止等重点措置により、豊洲市場の仕事も減少傾向である。

何か去年も同時期に同じことだったような気がする(汗)

もうすぐ北京の冬季オリンピックだが楽しみです。