相続税がどんなものかを知るためには、まずは1年間にどの程度の相続税が納税されているかを観察してみようと思う。

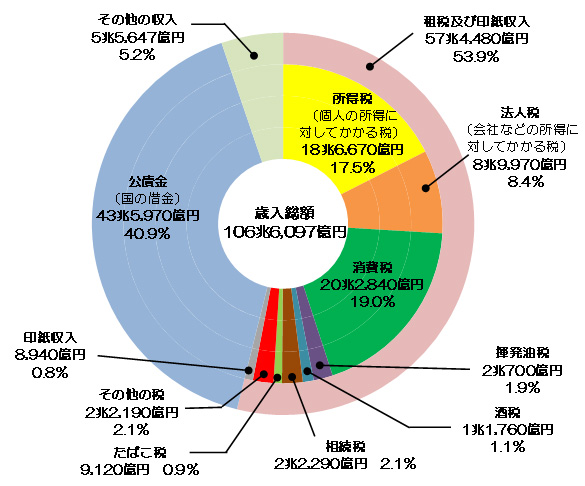

令和3年度の歳入の内訳は以下のとおりである。

全体の2.1%の2兆2,290億円とけっこうな金額が相続税として納付されている。

歴史学者の故渡部昇一さんは、相続税はゼロにしろという強硬な主張をされていたが、ゼロにするには惜しい金額(国の立場からみれば)と言えなくもない。

相続税の特徴

相続税とは、人の死亡を契機として、相続などにより財産が移転した場合に課される税金である。

税金を実際に負担しているのが誰かによる分類方法として直接税と間接税とがあるが、税金を負担する者=その税金を納める者が直接税で、イコールでないのが間接税だ。

直接税の代表は所得税で、間接税の代表は酒税や消費税だ。

相続税は、税金の負担者が納税する直接税になる。

所得税と相続税は同じ直接税ではあるが、所得税は納税者が一定期間内に稼得した所得を税源とするが、相続税は、税源を一定期間内の所得ではなく「財産そのもの」に求めている。

そのため、相続税は財産税に区分される税金なのである。

財産税は資産税ともいわれ、人が財産を所有している事実を捉えて課税される税金だ。

さて、親から子供に財産が移るだけなのに、なぜその移転に対して税金がかけられてしまうのだろうか。

代表的な考え方として次の2つがあげられる。

・所得税の補完機能という考え方

これは、被相続人(相続させる側)が生前において受けてきた所得税制上の特典や、他の税負担軽減などにより蓄積した財産を、相続開始の際に精算するという考え方だ。

年々の所得に所得税が課税されるが、非課税所得・免税所得・少額贈与などで課税されない所得もある。

所得のうち課税されなかった手取りで年々の消費が行われ、それに消費税が課税される。

課税されないで手許に残ったものが財産として年々蓄積される。

その蓄積された財産を子供に譲渡すときに相続税が課税されるという考え方である。

人生というのは納税のためにある、と言えなくもない寒い考え方だと感じてしまう(汗)

・富の集中排除機能とみる考え方

これは、相続により相続人等(財産を取得した人)が得た富の増加に対して、その一部を税として徴収することで、財産を相続した者としなかった者との間の負担の均衡を図り、合わせて富の過度の集中を抑制するという考え方である。

渡部さんは、この考え方を社会主義的(共産主義的)だと批判している。

渡部さんによれば、20世紀の日本は、二度の大成功と二度の大失敗をした。

| 一度の大成功 | 明治維新から第一次大戦までの自由経済の発展 |

| 二度の大成功 | 戦後の製造業を中心とした奇跡的な大発展 |

| 一度の大失敗 | ロシア革命後、右翼という名の社会主義思想ができ、それが原因で米・英を敵にまわす戦争に突入したこと |

| 二度の大失敗 | 大蔵省・国土庁・日銀を中心とした社会主義的な金融・財産に対する考え方による最悪なバブル経済つぶし |

二度の大失敗の後遺症は21世紀の現在でも濃厚に残っているとのことで、21世紀の日本のあるべき姿は、社会主義から卒業することだという。

これについては、最近の風潮として45歳定年とか副業解禁とか個人に自助を促す傾向になりつつあるのだが、おそらく渡部さんの考えどおりになっていくのではないか。

ちなみに渡部さんは社会主義の特徴として以下の三点をあげている。

①私有財産は悪であるという考え方

②相続する権利を廃止しようとする(相続税100%にしようとする)

③個人の金持ちをつくらせない、製造業・流通業・農業の国有化をすること

上記3つのうち、1番目と2番目は日本に強く残っている。

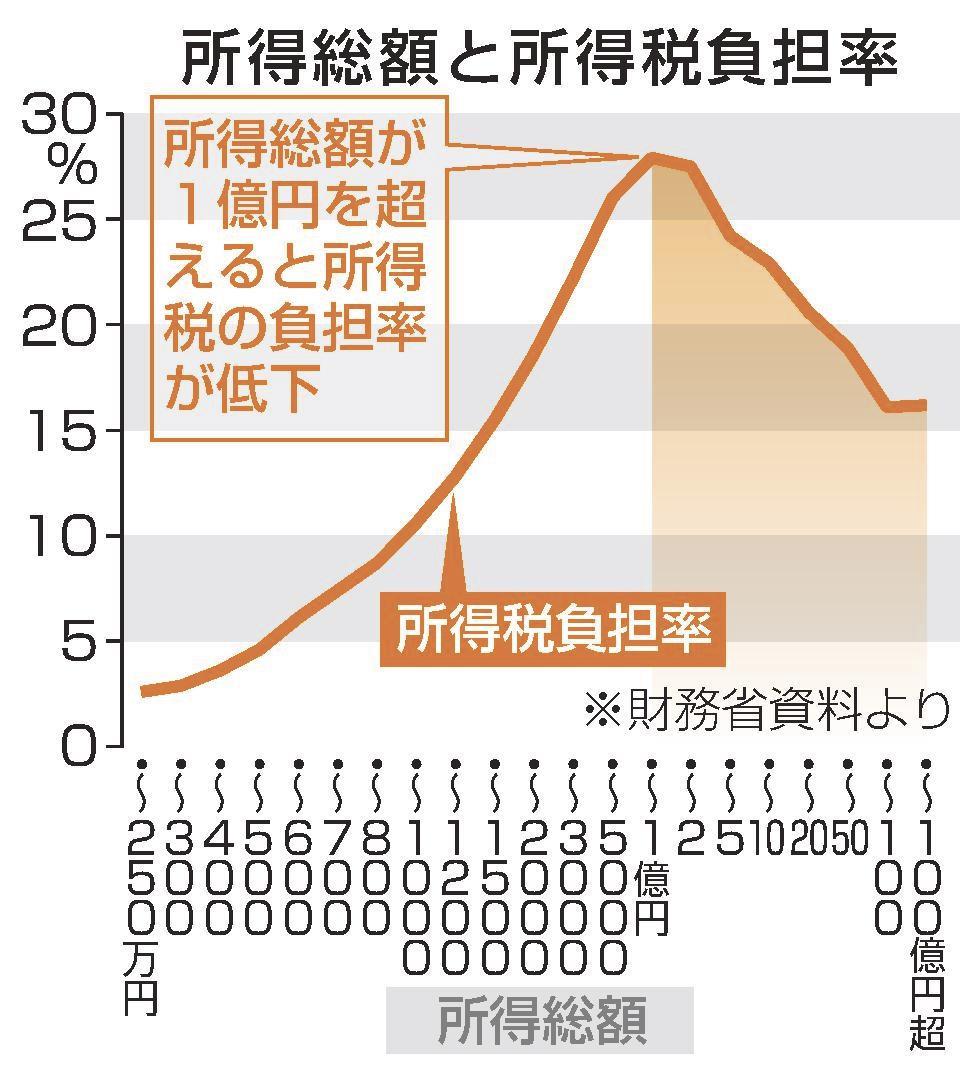

例えば、日本では常に金持ちをいじめてないと「金持ち優遇」という声があがる。

要するに、私有財産は悪だから、金持ちは悪の量が多くて悪いヤツであり、貧乏人は悪の量が少ないからよいのだ、露骨に言ってしまえば、そういう感情が日本では支配的である。

相続税の課税方式

相続税の課税方式は、遺産課税方式と遺産取得課税方式に区分される。

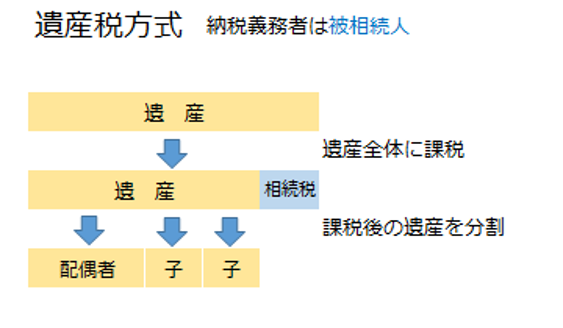

遺産課税方式は、アメリカやイギリスで採用されている方式で、被相続人の残した遺産総額に応じて課税するやり方だ。

これは遺産総額に税率を乗じて相続税を算出し、残りを各相続人に分配するイメージである。

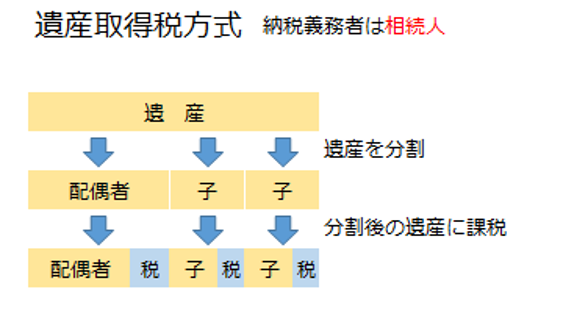

これに対して、遺産取得課税方式は、ドイツやフランスなどで採用されている方式で、各相続人の取得した遺産額に応じて課税するやり方である。

各相続人に分配された遺産に対して税率を乗じて相続税額を算出するイメージだ。

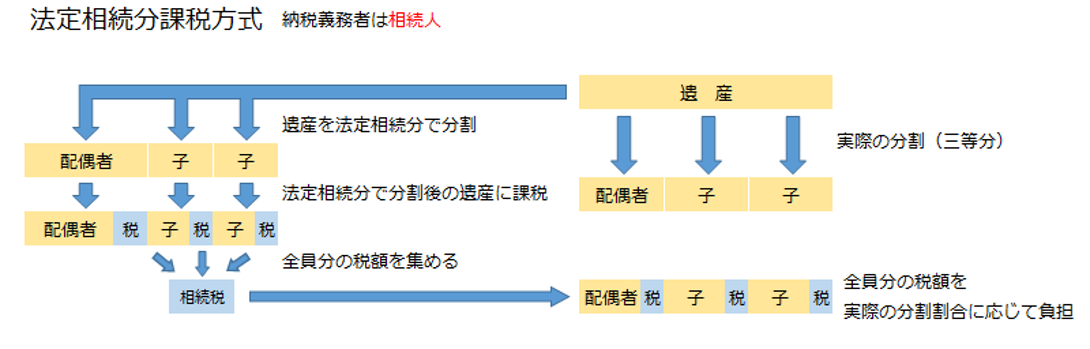

日本においては、当初は遺産課税方式が採用されていたが、戦後のシャウプ勧告に基づき遺産取得課税方式へ移行し、その後に現行方式は遺産取得課税方式を基本としつつ、そこに遺産課税的要素を採り入れた併用方式によっている。

戦前の日本で遺産課税方式が採用されていたのは、民法で家督相続制度が採用されていたためだ。

しかし1947年の民法改正により家督相続が廃止され、これに伴い相続税も家督相続に関する規定が廃止され、1949年のシャウプ勧告で遺産取得課税方式が採用された。

その後、多数の者を相続人とする相続税の租税回避行為が横行したため、1958年の税制改正で現在のような「遺産取得課税」と「法定相続分」との併用方式に改められたのである。

相続税と贈与税

相続税法という法律では、実は、贈与税についても規定しており、一税法で二税目について規定する特殊な法律構成となっている。

これは、相続税を免れるため、贈与を繰り返して行うという行為を防止するために、贈与税が相続税の補完税として位置付けられているためである。

そのため、贈与税では課税最低限額を相続税より低い水準に設定するとともに、相続開始前3年以内に行われた贈与財産については、相続財産に取り込んだうえで相続税を課税することとしている。(過去の贈与税額は控除される)

| 基礎控除額 | 最低税率 | 最高税率 | |

| 相続税 | 3,000万円+(600万円×法定相続人の数) | 1,000万円以下(10%) | 6億円超(55%) |

| 贈与税 | 受贈者1人につき1年間110万円 | 200万円以下(10%) | 3,000万円超(55%) |

贈与税については、相続前3年以内の贈与を累積し相続財産と合わせて課税するか、相続時精算課税制度を選択し相続までの贈与を合計して相続財産と合わせて課税するか、二通りの選択が可能である。

後記

最近、現在はアメリカ国籍で日本の東大出身の真鍋淑郎さんが、御年90歳でノーベル物理学賞を受賞した‼︎

真鍋さんより全然若い私は老け込むにはまだ早いなと、とても励みになった。

ありがとうございます。